Khi bạn tham gia vào thị trường tài chính, đặc biệt là là trong lĩnh vực đầu tư chứng khoán thì mô hình CAPM là một trong những chỉ số mà nhà đầu tư đặc biệt quan tâm. Nếu bạn đã từng nghe qua CAPM là gì? Hoạt động như thế nào? Chỉ số này quan trọng không? Thì hôm nay bạn chắc chắn sẽ có được câu trả lời.

Chỉ số này là một trong các chỉ số giúp bạn có thể đo lường được mức giá cũng như những phương án đầu tư của bạn có hiệu quả không. Nhiều người khi tham gia vào thị trường đã lâu, rất mơ hồ hay bỏ qua về lợi nhuận kỳ vọng mà họ muốn đạt được, nên thường sẽ bị thâm hụt tài sản của mình.

Vậy vấn đề đặt ra cho nhà đầu tư ngay bây giờ là việc chốt lời cổ phiếu ở mức giá như thế nào? Thì câu trả lời mô hình CAPM sẽ giúp bạn trả lời được câu hỏi này, áp dụng cho nhiều loại cổ phiếu. Cùng Nguontaichinh.com xem nhé.

Mục lục

Mô hình định giá tài sản vốn (CAPM) là gì?

Mô hình CAPM hay còn gọi là mô hình định giá tài sản vốn có tên tiếng anh là “Capital Asset Pricing Model”. Khi bạn bắt đầu đi đầu tư cổ phiếu của một công ty bất kỳ thì sẽ có một rủi ro riêng, lợi nhuận thực tế sẽ khác so với kỳ vọng. Nên khi các bạn đầu tư với mức rủi ro cao thì mức sinh lợi cũng cao hơn.

Một ví dụ đơn giản: Cổ phiếu FLC hiện đang có mức rủi ro cao, vậy nếu bạn đầu tư vào thì lợi nhuận kỳ vọng ở cổ phiếu này sẽ ở mức độ như thế nào? Nên CAPM sẽ giúp bạn trả lời được câu hỏi này.

Mô hình này là do ông William Sharpe một nhà kinh tế học của Hoa Kỳ đang giảng dạy tại trường Graduate thuộc Đại học Stanford, đoạt giải Nobel Kinh tế vào năm 1990. Được phát triển vào năm 1960 và giúp rất nhiều nhà đầu tư, đặc biệt là trong lĩnh vực chứng khoán, bạn có thể bắt gặp nhiều mô hình khác để biết được thị trường có động thái như thế nào nhưng mô hình CAPM là một trong những mô hình có tính ứng dụng thực tế cao và đơn giản.

Phương trình mô hình CAPM

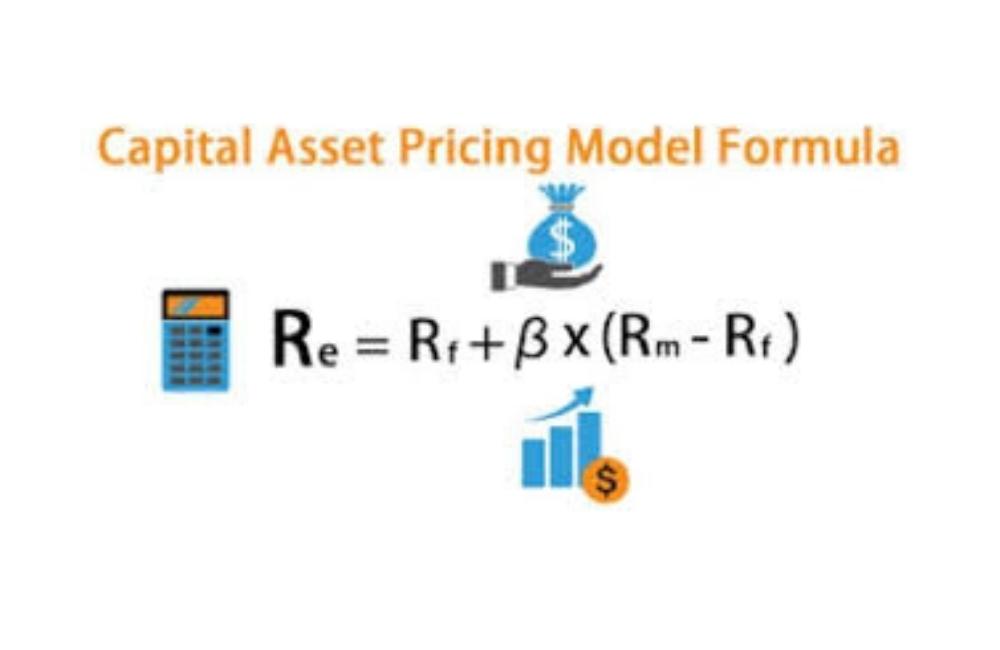

Phương trình mô hình CAPM được tính bằng công thức:

R = Rf + Beta*(Rm – Rf)

Trong đó:

- R: Lợi nhuận kỳ vọng khi đầu tư vào một tài sản

- Beta: Hệ số Beta

- Rf: Lợi suất phi rủi ro (ví dụ: lãi suất của trái phiếu)

- Rm: Lợi nhuận kỳ vọng từ thị trường (Vn index hoặc Vn30)

- (Rm – Rf): Rủi ro của thị trường khi được bù đắp

Lợi tức mong đợi từ tài sản

“R” là ký hiệu đại diện cho một loại tài sản có kỳ vọng lợi nhuận theo thời gian nhất định. Giúp các khoản đầu tư của mình sẽ được phát huy trong vòng đời của mỗi cổ phiếu

Lợi nhuận tài sản phi rủi ro

“Rf” là lợi nhuận phi rủi ro của chứng khoán, thông thường dựa trên lợi tức của trái phiếu chính phủ trong vòng 10 năm. Lợi nhuận phi rủi ro thường phải phù hợp trong mỗi quốc gia và thời gian đầu tư cũng phải phù hợp với thời gian đáo hạn của trái phiếu.

Kinh nghiệm về đầu tư thường thì lãi suất là 10 năm. Trái phiếu được coi là có tính thanh khoản cao cũng như có báo giá cao nhất.

Hệ số Beta

“β” là ký hiệu trong hệ số Beta được dự báo là biến động của lợi nhuận trong mỗi cổ phiếu. Khi thị trường thay đổi thì mức giá sẽ tương ứng với thị trường, nói cách khác cổ phiếu sẽ phụ thuộc vào thị trường.

Vậy giá trị của hệ số Beta như thế nào để quyết định lợi nhuận trên thị trường với lợi nhuận trên một cổ phiếu, được thể hiện như sau:

| Hệ số Beta | |

| Hệ số Beta > 1 | Chứng khoán có rủi ro cao lớn hơn thị trường nên lợi nhuận kỳ vọng cũng ở mức cao. |

| Hệ số Beta < 1 | Độ rủi ro thấp hơn thị trường |

| Hệ số Beta = 1 | Lợi nhuận kỳ vọng chứng khoán = Lợi nhuận của thị trường |

| Hệ số Beta < 0 | Chứng khoán đang có biểu hiện biến động ngược chiều với thị trường. |

Như vậy, hệ số Beta là một hệ số cho thấy rằng những khoản đầu tư mà rủi ro càng lớn thì sẽ kiếm được lợi nhuận cao hơn. Đây là phần bù đắp rủi ro mà các bạn có thể chấp nhận được.

Nói như thế mô hình CAPM là một mô hình mà được nhiều người sử dụng trong vấn đề đầu tư. Là một trong các công cụ giúp bạn xác định được cổ phiếu có mức giá tốt để bạn có thể chốt lời thành công.

Lợi nhuận kỳ vọng của thị trường

“Rm” được hiểu là lợi nhuận yêu cầu của các nhà đầu tư, hay có một tên gọi khác là ‘chi phí vốn cổ phần’.

Phần bù đắp rủi ro thị trường

Chỉ số (Rm – Rf) là phần bù rủi ro trên thị trường. Chắc chắn rằng bạn đang tìm kiếm cho mình một lợi nhuận kỳ vọng trên thị trường nhưng đã có một nguyên cứu chỉ ra rằng việc tìm kiếm một giá trị sẽ là một sự khác biệt giữa rủi ro tỷ suất sinh lợi và lợi nhuận trên thị trường.

Nghĩa là thay vì bạn đầu tư vào các tài sản phi rủi ro thì chúng ta nên tập trung vào đầu tư cổ phiếu trên thị trường. Khi bạn đầu tư một cổ phiếu trong thời gian ngắn hạn thì giá của mỗi cổ sẽ tăng hoặc giảm nên tỷ suất sinh lợi có thể dương hoặc âm.

Cách mô hình CAPM hoạt động

Để giúp bạn có thể hình dung được cách thức hoạt động cũng như cách tính CAPM và so sánh thì mình sẽ có một ví dụ cụ thể. Qua ví dụ thực tiễn này, bạn có thể hiểu được tỷ suất lợi nhuận khi đầu tư vào cổ phiếu có mức độ rủi ro cao hay thấp để quyết định đầu tư.

Mình sẽ ví dụ 2 cổ phiếu MWG và HPG có chỉ số Beta như sau: MWG có beta bằng 0.73 và HPG có beta bằng 1.11.

Ví dụ 1: Công ty cổ phần Đầu tư Thế giới Di động (MWG) có chỉ số beta bằng 0.73, lãi suất bình quân thị trường (Rm) bằng 15%/năm, lãi suất phi rủi ro (Rf) bằng 3%. Công thức được tính bằng:

R = Rf + beta*(Rm-Rf) = 3% + 0,73*(15% – 3%) = 11,76%

Suy ra, lợi nhuận kỳ vọng khi đầu tư vào cổ phiếu MWG là: 11,76%.

Ví dụ 2: Công ty cổ phần Tập đoàn Hòa Phát (HPG) có chỉ số beta bằng 1.11, (Rm) bằng 15%/năm, lãi suất phi rủi ro (Rf) bằng 3%. Được tính như sau:

R = Rf + beta*(Rm-Rf) = 3% + 1.11*(15% – 3%) = 16,32%

Vậy lợi nhuận kỳ vọng khi đầu tư vào cổ phiếu HPG là: 16,32%.

Trên đây là 2 ví dụ mà bạn có thể tham khảo. Qua đó, các bạn có thể thấy khi bạn bắt đầu đầu tư vào các cổ phiếu có mức độ rủi ro cao được thể hiện qua beta thì tỷ suất kỳ vọng cũng được cao hơn, cụ thể là MWG và HPG lần lượt là 11,76% và 16,32%.

Ưu và nhược điểm mô hình CAPM

Sau đây là những ưu điểm nhược điểm khi bạn sử dụng mô hình CAPM để phân tích. Cũng như nhiều mô hình khác, nên sẽ không tránh khỏi những mặt hạn chế. Cùng xem nhé.

Ưu điểm

- Mô hình định giá tài sản vốn dễ sử dụng: Đây là mô hình được coi là cơ bản, bạn có thể dễ dàng tính được các phép tính cơ bản về cổ phiếu. Bạn sẽ kiểm tra được tỷ suất sinh lợi cần thiết và rút ra được kết quả để bạn có thể đánh giá tốt hơn.

- Đầu tư đa dạng: Bạn sẽ xây được một danh mục đầu tư đa dạng hơn giúp quản lý rủi ro tốt hơn. Nếu bạn là một người đã đầu tư lâu và sử dụng CAPM tốt thì sẽ tối ưu được danh mục của bạn. Khi đó sẽ hình thành lên đường cong được nhiều người hay gọi biên giới có hiệu quả.

- Tính được các rủi ro của thị trường: Chỉ số Beta, đây là rủi ro của thị trường nằm ngoài các mô hình hoàn vốn như mô hình chiết khấu cổ tức. Chính vì vậy, đây là một chỉ số rất quan trọng không lường trước được.

- Khả năng thay đổi rủi ro về mặt kinh doanh lẫn tài chính: Cuối cùng mô hình CAPM là mô hình có thể tính toán được lợi tức từ kinh doanh, tài chính khác vào hoạt động kinh doanh hiện tại của doanh nghiệp.

Nhược điểm

- Mô hình định giá tài sản vốn hoạt động trên nguyên tắc là đánh giá cổ phiếu đó có đúng mức hay không. Dựa vào hành vi của bản thân để phân bổ lợi nhuận và rủi ro trên thị trường không phù hợp với thực tế.

- Trên thực tế thì tại thời điểm nào thì lợi tức có thể là số âm. Điều này làm ảnh hưởng đến lợi nhuận thị trường dài hạn. Rm không phải là đại diện cho chỉ số lợi nhuận trong tương lai.

- Các chỉ số PE hay MB sẽ bị ảnh hưởng. Một số người cho rằng các doanh nghiệp có chỉ số PE hay MB thấp sẽ đem lại lợi nhuận cao hơn.

Như vậy qua bài viết về mô hình CAPM của Nguontaichinh.com cung cấp cho bạn những kiến thức nền tảng. Giúp các nhà đầu tư xác định được lợi nhuận kỳ vọng của mình nhanh chóng và dễ dàng hơn, đồng thời với những người thích những vụ đầu tư mạo hiểm thì họ có thể chấp nhận những rủi ro cao để có được kỳ vọng cao hơn, chúc bạn có thể gặt hái được những thành công của chính mình, liên hệ mình nếu cảm thấy khó khăn về mặt kiến thức nhé.

Chuyên viên tư vấn tài chính chứng khoán với hơn 7 năm kinh nghiệm. Mục tiêu chia sẻ kiến thức cùng mọi người tạo ra thu nhập ổn định trong tương lai.