Một thuật ngữ trong tài chính mà bạn nên biết đó là đòn bẩy tài chính thường được sử dụng nhiều trong doanh nghiệp. Nếu các doanh nghiệp hiểu được bản chất cũng như biết cách sử dụng thì chắc chắn sẽ sinh ra một khoản lợi nhuận không hề nhỏ, vậy nó có ý nghĩa như thế nào, cùng mình tìm hiểu nhé.

Để nói một cách đơn giản hơn thì bản chất là đi lấy vốn vay để đi đầu tư thay thế những khoản tiền có sẵn trong một doanh nghiệp. Chiến lược này đòi hỏi phải có nhiều kinh nghiệm vì rủi ro tiềm ẩn cao. Nếu chỉ cần đi lệch một nhịp thì có thể các dự án của công ty sẽ bị thua lỗ. Nhưng nếu được đầu tư đúng chỗ thì chắc chắn doanh nghiệp đó sẽ ngày càng phát triển.

Trên thị trường tài chính hiện nay thì nhiều doanh nghiệp đã sử dụng công cụ đòn bẩy tài chính để gia tăng phần lợi nhuận. Nhưng cũng có một số doanh nghiệp nợ càng thêm nợ và dẫn đến phá sản, cùng Nguontaichinh.com xem ngay bài viết của mình để biết thêm những kiến thức bổ ích.

Mục lục

Đòn bẩy tài chính là gì?

Trước khi tìm hiểu khái niệm chính thì bạn cần phải hiểu đòn bẩy là gì? Hiểu một cách đơn giản nhất đó là dùng một điểm tựa để làm thay đổi một vật khác. Archimedes một nhà khoa học cổ đại đã nói rằng “Chỉ cần cho một điểm tựa, tôi sẽ nhấc bổng cả trái đất”, từ đó các nguyên tắc của đòn bẩy được ra đời.

Vậy đòn bẩy tài chính là gì? Một tên gọi khác là Financial Leverage – FL được các doanh nghiệp hiện nay dù lớn hay nhỏ sử dụng các khoản đi vay của mình để làm tăng vốn chủ sở hữu.

Về tài chính của doanh nghiệp đây được coi là một sự kết hợp giữa vốn chủ sở hữu và nợ vay. Vì vậy, trong mỗi doanh nghiệp phải hiểu được bản chất của đòn bẩy này để áp dụng một cách hiệu quả.

Một tuýp nhỏ mà bạn có thể biết doanh nghiệp mà bạn đang đầu tư có đang sử dụng công cụ này không, đó chính là dựa vào hệ số nợ. Cứ theo nguyên tắc nếu doanh nghiệp có nợ cao thì họ đang sử dụng hệ số đòn bẩy tài chính, ngược lại nếu thấp thì doanh nghiệp này thường hay bỏ qua hoặc không sử dụng nhiều.

Sau đây, là ví dụ cụ thể giúp bạn có thể hình dung được vấn đề hơn. Chị X và chị Y đang bắt đầu mở cửa hàng kinh doanh mỹ phẩm.

- Chị X có 200.000.000VNĐ để nhập hai lô hàng mỹ phẩm trị giá mỗi lô là 100.000.000VNĐ. Từ đó, suy ra Chị X đang sử dụng tiền sẵn có của mình để bắt đầu kinh doanh mà không sử dụng công cụ hệ số đòn bẩy.

- Chị Y cùng có một số vốn giống chị X nhưng lại vay thêm 100.000.000VNĐ để nhập 3 lô hàng mỹ phẩm. Nên ta có thể hiểu Chị Y này đã sử dụng đòn bẩy tốt nên đã nhập được nhiều hàng hơn.

Hoặc một ví dụ gần gũi hơn với chúng ta là: Bạn là sinh viên mới ra trường đi làm, nếu bạn là người không có điều kiện thì khó có thể tìm được vài trăm triệu để đầu tư vào chứng khoán hay ngoại hối. Nên bạn phải dựa vào đòn bẩy nếu muốn tiếp tục nuôi mộng làm giàu. Nếu bạn vẫn suy nghĩ như ngày xưa là dành dụm số tiền thì đôi khi bạn chưa giàu mà tuổi bạn đã già rồi.

Ý nghĩa đòn bẩy tài chính

Mặc dù đây được coi là một trong những công cụ tài chính được rất nhiều doanh nghiệp sử dụng trong nhiều năm qua nhưng tiềm ẩn rủi ro vẫn cao. Công cụ này được thể hiện chính xác nhất trong lĩnh vực bất động sản, đây được coi là dấu mốc của công ty có thể kể đến như:

- Thứ nhất: Thúc đẩy lợi nhuận sau thuế của doanh nghiệp từ vốn chủ sở hữu.

- Thứ hai: Giảm được thuế và tăng lợi nhuận trong doanh nghiệp. Vì trong chi phí doanh nghiệp bao gồm có các khoản vay và tiền lãi nên sẽ được khấu trừ.

- Thứ ba: Cuối cùng có được số vốn nhất định để đi đầu tư hay duy trì hoạt động kinh doanh để tăng lợi nhuận trong tương lai.

Nên đây là 3 lý do mà doanh nghiệp luôn sử dụng công cụ này. Ngoài ra, trong lĩnh vực forex thì rất có ý nghĩa khi nhiều người sử dụng công cụ này để x2, x3 số vốn của mình lên để thu được một lợi nhuận khổng lồ.

Như vậy, khi bạn đọc đến đây chắc hẳn bạn đã hiểu được khái niệm cũng như ý nghĩa quan trọng như thế nào trong mỗi doanh nghiệp. Sau đây, mình sẽ giới thiệu cho bạn các chỉ số cơ bản mà bạn cần biết để bước chân vào thị trường tài chính.

Nhóm chỉ số đòn bẩy tài chính

Các doanh nghiệp lớn hay các tập đoàn đều có chỉ số đòn bẩy không chính xác. Nguyên nhân là do cách họ sử dụng vốn như thế nào, nên họ chỉ dựa vào chỉ số bình quân trong ngành để tính toán một cách hiệu quả.

Bạn nên biết rằng không có một doanh nghiệp nào mà họ nói không nợ, họ thường đi vay để mua các tài sản, các trang thiết bị. Vậy mức nợ của các doanh nghiệp này có ổn định hay không thì phải dựa vào hệ số đòn bẩy cao hay thấp nên các phép đo sau đây lại vô cùng quan trọng, cùng xem nhé!

Tổng nợ/tổng tài sản (D/A)

Đây là một hệ số đầu tiên khi các doanh nghiệp sử dụng vay nợ của mình để mua các tài sản. Được hiểu một cách đơn giản như một doanh nghiệp thì nợ vay chiếm bao nhiêu phần trăm trong tổng tài sản.

Nếu hệ số D/A này thấp thì chứng tỏ những doanh nghiệp này chưa tận dụng được nguồn vay hiệu quả. Ngược lại, nếu hệ số này cao thì chứng tỏ doanh nghiệp này có khả năng sinh lợi cao.

Rất nhiều yếu tố khác nhau sẽ ảnh hưởng đến D/A như: Doanh nghiệp này kinh doanh mảng gì, quy mô lớn hay nhỏ, sử dụng nguồn vay có hợp lý hay không,… Nên mình thường hay khuyên với các bạn là phải so sánh tỷ lệ này có hợp lý so với tỷ số trung bình ngành hay không.

Vậy câu hỏi được đặt ra cho bạn, hệ số D/A cao là tốt phải không? Dựa theo kinh nghiệm cá nhân thì theo mình là chưa chắc bởi nếu chỉ số này cao thì sẽ khó huy động được vốn trong tương lai.

Hệ số nợ / vốn (D/C)

Hệ số thứ hai mà bạn cần nên quan tâm đó là D/C hay còn gọi là nợ trên vốn. Được hiểu là tổng nguồn vốn của một doanh nghiệp thì nó chiếm bao nhiêu phần trăm.

Chỉ số này sẽ giúp các bạn có cái nhìn tổng quan hơn về sức mạnh nội tại của một doanh nghiệp. Giống như doanh nghiệp này sử dụng nguồn vốn như thế nào, có ảnh hưởng gì không,…

Lưu ý: Nếu D/C cao thì chứng tỏ doanh nghiệp đang có một bức tranh tài chính không tốt lắm. Bởi nợ cao thì mức độ rủi ro cũng cao có thể khiến doanh nghiệp lâm vào tình thế phá sản.

Tổng nợ /Vốn chủ sở hữu (D/E)

Hệ số thứ ba đó là (D/E) là một trong các hệ số quan trọng nhất, thể hiện được quy mô của một doanh nghiệp. Nếu tổng nợ trên vốn chủ sở hữu mà lớn hơn 1 thì có nghĩa doanh nghiệp này thường xuyên đi vay nợ rất nhiều nên những doanh nghiệp này thường xuyên gặp nhiều rủi ro, tốt nhất bạn nên tránh xa những doanh nghiệp như thế này.

Ngược lại, nếu D/E thấp thì doanh nghiệp đang chịu rủi ro thấp có thể trả được nợ nhưng lại một mặc xấu đó là những doanh nghiệp này không biết tận dụng vốn vay để thực hiện phát triển kinh doanh. Như vậy, phải cần một tỷ lệ ở mức hợp lý để các nhà đầu tư có thể yên tâm hơn.

Hệ số đòn bẩy tài chính

Tiếp theo là tỷ lệ đòn bẩy tài chính được hiểu như là tổng tài sản bình quân trên vốn chủ sở hữu bình quân tại một thời kỳ. Chỉ số này nó liên quan đến việc doanh nghiệp có đủ khả năng tự chủ được tài chính hay không.

Nếu hệ số này thấp thì doanh nghiệp chưa biết tận dụng về đòn bẩy. Ngoài ra, chỉ số này còn liên quan đến ROE khi có nhắc đến lợi nhuận ròng trên vốn chủ sở hữu.

Chỉ số chi trả lãi vay (EBIT/Chi phí lãi vay)

Cuối cùng một chỉ số rất quan trọng mà bạn nên quan tâm đó là chỉ số chi trả lãi vay được hiểu là mức độ lợi nhuận trước thuế và lãi khi doanh nghiệp có khả năng trả lãi hay không.

Có nghĩa rằng khi bạn bỏ ra một đồng lãi vay thì sẽ được bao nhiêu đồng lợi nhuận trước thuế. Cụ thể như sau:

- Nếu hệ số >1: Doanh nghiệp có khả năng trả lãi.

- Hệ số <1: Doanh nghiệp đi vay quá nhiều so với khả năng tài chính của mình.

Vậy câu hỏi được đặt ra, việc đi vay nợ là điều tốt hay xấu, thật ra không có câu trả lời nào là chính xác. Tuy nhiên, nếu một doanh nghiệp đang chuẩn bị có một lô hàng mới và đang cần một cái kho lớn hơn thì đi vay nợ cũng được gọi là một cách hay, nên các doanh nghiệp thường chú ý đến sale để có thể gia tăng phần lợi nhuận để bù đắp được lại các chi phí lãi vay.

Lãi vay là lãi mà bất kỳ doanh nghiệp nào cũng muốn chú ý đến vì khi vay nợ sẽ tăng lên, nếu có vấn đề gì phát sinh thì sẽ là một rủi ro lớn. Nếu doanh nghiệp không muốn phá sản thì có thể kiểm soát chặt chỉ số này.

Công thức tính đòn bẩy tài chính

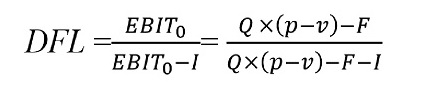

Công thức đòn bẩy tài chính được tính như sau:

Trong đó:

- EBIT: Lợi nhuận trước thuế và lãi vay.

- EPS: Lợi nhuận vốn chủ sở hữu.

Để tính được ĐBTC sau khi có thêm khoản lãi vay phải trả, ký hiệu là ( I ), công thức sẽ được biến đổi:

Khi đó:

- F: chi phí cố định trong kinh doanh.

- v: chi phí biến đổi dựa trên 1 đơn vị sản phẩm.

- p: giá bán của một sản phẩm

- Q: số lượng bán ra

- I: lãi vay phải trả

Để giúp bạn có thể hình dung được công thức sẽ được áp dụng ra sao trong thực tế thì sau đây là một ví dụ về một doanh nghiệp đang kinh doanh như sau:

Ví dụ: Doanh nghiệp X đang kinh doanh đồ tiêu dùng với tổng vốn là 200.000.000 VNĐ, trong đó bao gồm 60.000.000 VNĐ đi vay với lãi suất 10%/năm. Dự kiến trong tương lai vào năm 2023, doanh nghiệp sẽ tiêu thụ được 15.000 sản phẩm, giá mỗi sản phẩm là

30.000 VNĐ. Mỗi sản phẩm có chi phí biến đổi là 15.000 VND với tổng chi phí kinh doanh cố định là 50.000.000 VNĐ. Vậy phép tính được tính như sau:

Ta có:

I = 60.000.000 x 10% = 6.000.000 VNĐ

F = 50.000.000 VNĐ

v = 15.000 VNĐ

p = 30.000 VNĐ

Q = 15.000 sản phẩm.

Như vậy ta sẽ tính được EBIT = 15.000 x (30.000 – 15.000) – 50.000.000 = 175.000.000 VNĐ

=> DEL = 15.000 x (30.000 – 15.000) – 50.000.00015.000 x (30.000 – 15.000) – 50.000.000 – 6.000.000 = 1.03

Vậy: Khi EBIT đạt 175.000.000 VNĐ thì nếu công ty X tăng hoặc giảm 1% thì tỷ suất lợi nhuận trên vốn chủ sở hữu là 1.03%

Lưu ý khi sử dụng đòn bẩy tài chính

Đây là một trong những công cụ tài chính được mặt lợi và cũng có mặt hại. Chính vì thế, nếu doanh nghiệp sử dụng công cụ này thì phải cần nhiều chú ý như:

- Thứ nhất: Bản thân doanh nghiệp phải có định hướng tốt trong tương lai để biết cách giảm thiểu rủi ro không đáng có, sử dụng nguồn vốn có chủ đích.

- Thứ hai: Doanh nghiệp nói không với vay tiền nóng. Vì nếu lãi suất quá cao thì sẽ cực kỳ nguy hiểm. Hãy chọn những ngân hàng uy tín để đi vay như: BIDV, Vietcombank,…

Cuối cùng, qua bài viết về đòn bẩy tài chính mà Nguontaichinh.com cung cấp, hy vọng bạn có thể hiểu được các khái niệm cơ bản, ý nghĩa của công cụ này. Nếu bạn đã là một nhà đầu tư thông minh thì đừng ngần ngại sử dụng công cụ này để gia tăng danh mục đầu tư của mình, có gì thắc mắc cứ liên hệ với mình nhé, chúc bạn có thể gặt hái được trên thị trường.

Chuyên viên tư vấn tài chính chứng khoán với hơn 7 năm kinh nghiệm. Mục tiêu chia sẻ kiến thức cùng mọi người tạo ra thu nhập ổn định trong tương lai.